Après 7 années à travailler comme salariée pour différentes entreprises au Royaume-Uni avant de devenir freelance, je ne connais que trop bien le sentiment de saut dans le vide qu’accompagne le passage au statut de freelance. Et comme si ces questions existentielles ne suffisaient pas, il vous faut en plus vous débattre avec toutes les questions administratives qu’engendrent immanquablement votre nouvelle activité de freelance au Royaume-Uni. Respirez, tout va bien se passer ! Devenir freelance en Angleterre (ou dans le reste du Royaume-Uni) n’est pas très compliqué. Il existe peu de démarches administratives, elles sont simples, et faisables en ligne. Dans cet article, je guide les freelances débutants pas à pas, en expliquant les démarches nécessaires et les points importants. Vous pouvez également lire mon article sur les 9 choses que j’aime dans ma vie de freelance.

Note : je travaille dans le domaine du marketing digital. Cela peut influencer ma vision de l’activité de freelance, qui est peut-être légèrement différente en fonction de votre secteur d’activité (ou si, par exemple, vous souhaitez créer votre société, ce qui est une démarche différente, non traitée dans cet article). Aussi, j’ai intitulé cet article « Devenir freelance en Angleterre », et non au Royaume-Uni, car il peut exister quelques différences subtiles si vous vivez en Ecosse par exemple (notamment le taux d’imposition), et que je vis en Angleterre. Mais globalement, les démarches administratives restent les mêmes !

La première étape : s’inscrire auprès du HMRC

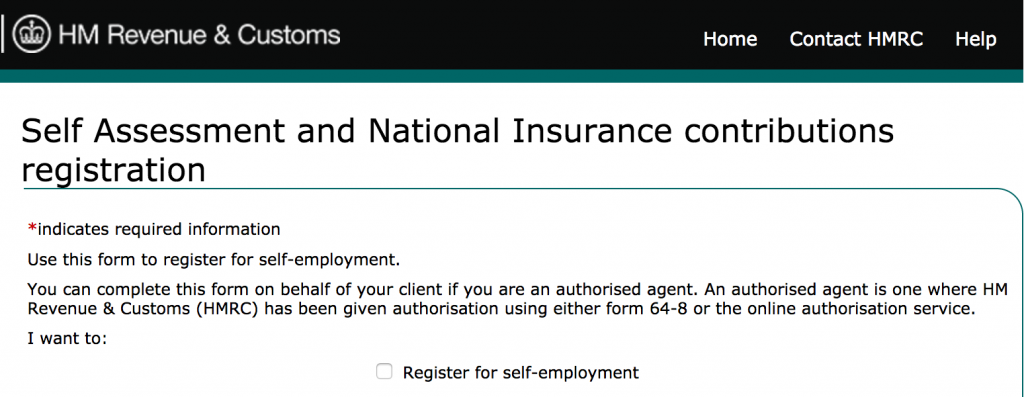

Oh, poésie, quand tu nous tiens ! Le HMRC (Her Majesty’s Revenue and Customs), est l’organisme responsable de la collecte des taxes au Royaume-Uni. C’est la première étape, à effectuer dès que vous avez décidé de vous lancer à votre compte : vous devez vous inscrire sur leur site internet, et vous enregistrer pour déclarer votre self-employement (en tant que freelance, ou Sole Trader au Royaume-Uni) à cette adresse. Effectuez cette inscription dès que vous aurez trouvé votre premier client (avant même la première facture, si vous le souhaitez) : l’important est que vous soyez déclaré pour pouvoir payer vos impôts vous-même le moment venu cette année là, et que l’on vous donne votre sésame, que certains clients pourraient vous demander : votre Unique Taxpayer Reference (UTR) number. Lors de votre inscription sur le site du HMRC, vous aurez besoin des informations suivantes : votre nom et prénom, date de naissance, adresse, numéro de téléphone, National Insurance number, date de début de votre activité de freelance, l’industrie dans laquelle vous travaillez et si vous travaillez seul (sole trader) ou avec un partenaire. Pas sorcier !

Votre Unique Taxpayer Reference (UTR) number

C’est un numéro unique qui vous sera envoyé dès que vous vous serez enregistré sur le site du HMRC. Il certifie que vous êtes bien enregistré comme freelance, et est très important, alors notez le bien quelque part ! Pour vos clients Français qui vous demandent un numéro Siret, c’est le numéro qui le remplace à indiquer sur vos factures (j’en parle plus bas), car il n’existe pas d’équivalent direct du numéro Siret au Royaume-Uni.

Qui peut s’enregistrer comme freelance ?

Toute personne qui gagne plus de 1000£ par an en vendant ses services, sans être employé par une entreprise, doit s’enregistrer dès le début de son activité professionnelle (recommandé par le HMRC). Vous avez cependant jusqu’au 5 octobre de la deuxième année fiscale du début de votre activité pour vous enregistrer, sans quoi vous devrez payer une amende.

Payer vos impôts

Il est important de régulariser votre situation le plus tôt possible, et de payer vos impôts au Royaume-Uni. Cela vous permettra, au fil des ans, de remplir et de payer vos “tax returns” (déclaration d’impôts), qui seront indispensables pour louer un appartement, prendre un crédit ou acheter une maison (ce sont, en fait, vos preuves de revenus, qui prouvent que vous êtes solvable !). L’année fiscale au Royaume-Uni commence le 5 avril, et se termine le 6 avril de l’année suivante. La déclaration d’impôt s’effectue une fois par an, entre le 7 avril et le 31 janvier de l’année suivante (vous avez donc 9 mois pour payer vos impôts). Si vous dépassez cette date, vous devrez payer une amende. Votre tax return s’effectue en ligne, sur le site du HMRC, à cette adresse. C’est l’un des (petits) désavantages du statut de freelance au Royaume-Uni : vous devez vous occuper vous-même de payer vos impôts, contrairement aux salariés, pour qui ils sont prélevés à la source. Pour vous aider, il existe de nombreux tutoriels en ligne qui vous expliquent comment payer vos taxes (vidéos Youtube, articles, site du HMRC…). Tapez simplement dans Google : “How to pay my self assessment tax online”. Vous pouvez aussi faire appel à un comptable, les tarifs commencent en général à 250£/300£ si votre déclaration de revenus est simple !

Anticipez combien d’impôts vous aurez à payer

Pour éviter les mauvaises surprises, essayez d’anticiper combien vous aurez à payer d’impôts. Le site du HMRC possède un simulateur en ligne qui prédit ce que vous devrez à l’état, ici. Vous devrez payer deux choses (en un seul et même paiement) : votre impôt sur le revenu, et votre “National Insurance” (comprenez votre accès à la NHS, le service de santé public britannique). Comme en France, le montant est proportionnel à vos revenus. Commençons par la National Insurance. En dessous de 8 164£ de revenu annuel, vous devrez payer une National Insurance de 2,85£ par semaine (donc x 52 = 148,20£). Si vous gagnez entre 8,164£ et 45 000£ par an, vous devrez payer 9% de votre revenu en National Insurance. Maintenant, l’impôt sur le revenu. Jusqu’à 11 850£ de revenu annuel, vous ne payez pas d’impôts sur le revenu. Jusqu’à 34 500£ de revenus annuels, vous payez 20% (seulement sur le montant gagné au-delà de 11 850£). Entre 34 501£ et 150 000£, vous payez 40% d’impôts sur le revenu. A vos calculs !

Factures et devis

J’ai créé un article spécialement à ce sujet, que vous pouvez consulter à cette adresse. J’y explique comment créer une facture, les informations importantes à y faire figurer, et les différences qui peuvent exister en fonction du pays de résidence du client que vous facturez : France ou Royaume-Uni (je n’ai pas de clients en dehors de ces deux pays, je ne sais donc pas s’il existe d’autres spécificités ailleurs !). Mais bien entendu, même si vous êtes basé au Royaume-Uni ou en Angleterre, et qu’il s’agit du pays où vous payez vos impôts, vous pouvez travailler avec et facturer des clients situés dans n’importe quel pays du monde. Je parle de ce point précis plus bas dans l’article. Vous trouverez ci-dessous deux modèles de facture (français et anglais) simples à télécharger et à utiliser pour vous mettre le pied à l’étrier ! La raison pour laquelle la facture anglaise ne comprend pas mon numéro UTR (contrairement à la facture en français) est parce que mes clients britanniques ne me l’ont jamais demandé. Mais attention, chaque client est différent et en fonction du type de projets sur lesquels vous travaillez – par exemple des projets confidentiels etc – vous aurez peut-être besoin d’ajouter d’autres éléments à la demande de votre client (où qu’il soit basé). Pour télécharger ces factures, cliquer simplement sur les hyperliens suivants :

Quels types de clients ?

C’est une question qui revient souvent : je suis freelance en Angleterre ou au Royaume-Uni, est-ce que je peux exclusivement travailler pour des clients qui se trouvent en France ou en Angleterre ? La réponse est simple : vous pouvez travailler pour des clients basés n’importe où dans le monde, et peu importe la langue qu’ils parlent. Vous devrez simplement avoir une facture en anglais et une en français (ou toute autre langue que votre client parle et comprend). Vous pouvez également envoyer des factures dans différentes devises. Faites simplement une note dans votre document de comptabilité de la devise d’origine de la facture, et de la somme exacte que vous aurez reçue sur votre compte en banque. Car vous aurez besoin de connaître ces informations au moment de votre déclaration d’impôts !

La TVA

Si vous gagnez moins de 85 000£ par an, vous ne pouvez pas facturer de TVA à vos clients. Elle ne doit donc pas apparaître sur vos factures. Mais vous pouvez bien entendu calculer combien de taxe vous pensez payer cette année et ajouter un pourcentage à vos tarifs pour couvrir vos impôts.

Couverture santé

En tant que freelance au Royaume-Uni vous avez, comme tout résident, accès gratuitement au service de santé public, la NHS. Vous cotisez d’ailleurs pour ça, au moins 148£ par an, comme expliqué plus haut dans le paragraphe sur les impôts. Libre à vous de prendre une assurance santé complémentaire si vous en ressentez le besoin (ce n’est pas mon cas, mais certaines personnes le font !).

Gardez précieusement les informations importantes

Il faut que vous puissiez trouver rapidement les informations suivantes, dont vous aurez besoin pour payer vos taxes, établir des factures ou vous connecter à votre profil en ligne sur le site du HMRC. Aussi, n’oubliez pas de créer un tableau Excel où vous renseignez, au minimum, vos revenus mensuels, numéros de facture etc. Cela vous simplifiera la vie au moment d’effectuer votre déclaration de revenu ! – Votre Unique Taxpayer Reference (UTR) number – Votre National Insurance Number – Votre mot de passe et nom d’utilisateur pour le site du HMRC

Un projet entrepreneurial, de lancement de blog ou de votre activité freelance ? Je propose des séances d’accompagnement ou d’aide au lancement de votre activité par Skype, pour une somme très raisonnable. Pour en savoir plus, rendez-vous sur ma page Services.

Vous pourriez également aimer les articles suivants :

- Récits de voyage : comment commencer

- 9 choses que j’aime dans ma vie de freelance

- Créativité et écriture : 8 conseils pour trouver l’inspiration

- 14 erreurs que j’ai faites en arrivant en Angleterre

- 20 choses que les Anglais font mieux que les Français… et vice versa

- 13 choses étranges que les expats font

- 7 difficultés auxquelles on ne s’attend pas lorsqu’on vit à l’étranger

Découvrez également mes récits de voyage, que j’écris depuis 7 ans, et qui évoquent tous les points mentionnés dans les différents articles présents sur l’Allée du monde.

C’est très facile de devenir freelance en Angleterre et le statut y est vraiment très intéressant ! 🙂

Quant à moi j’ai également pris une assurance professionnelle ainsi qu’un comptable.

Belle journée à toi ! 🙂

Bonjour Adrienne, tu as bien raison, c’est très simple ! Je n’ai pas d’assurance professionnelle, il faudra que je te pose des questions à ce sujet… Ca m’intéresse ! Bonne journée à toi 🙂 Gabrielle

Bonjour,

Merci pour cet article très clair car je me posais dès questions à ce sujet. Je vais m’installer en Angleterre en septembre. Je ne sais pas encore quel job je vais trouver. Mais je me demandais si je pouvais facilement obtenir un statut d’auto-entrepreneuse pour vendre mes créations en couture. Ce serait juste un petit complément de revenus. Sais-tu si ton article sur le freelance est aussi valable pour l’auto-entreprenariat ? Où saurais-tu où je pourrais trouver des infos à ce sujet ?

Merci d’avance pour ta réponse !

Bonjour Fanny ! Oui tout à fait, il s’agit des mêmes démarches, exactement ! A partir du moment où cette activité parallèle te rapporte plus de 1000£ par an, tu devras t’inscrire et payer tes impôts sur ce revenu 🙂 Belle expatriation en Angleterre et n’hésite pas si tu as d’autres questions plus poussées, sur le statut de freelance ou l’installation au Royaume-Uni, je propose aussi des séances d’aide à l’expatriation au Royaume-Uni par Skype (via la page « Services » de mon blog) ! A très bientôt, Gabrielle

Hello Gabrielle,

Merci beaucoup pour ton article!

Je suis dans le meme secteur que toi et je voulais savoir s’il y avait des plateformes aux UK pour trouver des offres de missions (du type crème de la crème en France) ?

Merci

Bonjour Victoria ! Il y a Malt, qui est une plateforme française mais qui recense les freelances français basés au Royaume-Uni… Très bonne plateforme ! Je n’en connais pas d’autres mais je reviendrais vers toi si j’entends parler de quelque chose ! A bientôt, Gabrielle